每周预警

9月15日西本钢材价格指数走势预警报告

2023年09月15日15:11 来源:西本资讯

本期观点:政策利好 震荡偏强

时间:2023-9-18—2023-9-22

预警色标:红色

●市场回顾:期货盘面震荡走高,现货报价总体上涨;

●成本分析:焦炭价格稳中趋强,进口矿价小幅上涨;

●供需分析:铁水产量环比下降,螺纹热卷均现降库;

●宏观分析:央行年内二次降准,房产政策持续放松。

●综合观点:北方秋高气爽愈加明显,南方多省市连降阴雨,表观需求增幅有限,资源延续小幅降库,期螺盘面震荡走强,市场情绪尚可,钢价呈现“波浪式”上涨态势。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率84.07%,周环比下降0.32%,粗钢产量同比增加。需求端:基建施工进入旺季,重大工程加快进度,房地产采购需求偏弱。政策端:央行下调存款利率,楼市政策持续优化,城中村项目纳入专项债支持范围。综合来看,终端采购不及往年,市场操作保持谨慎,但钢材成本存有支撑,稳增长政策密集出台,以及传统消费旺季等,基于此,我们对下周市场行情持谨慎乐观评价——红色预警,具体来说,西本钢材指数下周将在4070-4170元区间运行。

一、行情回顾

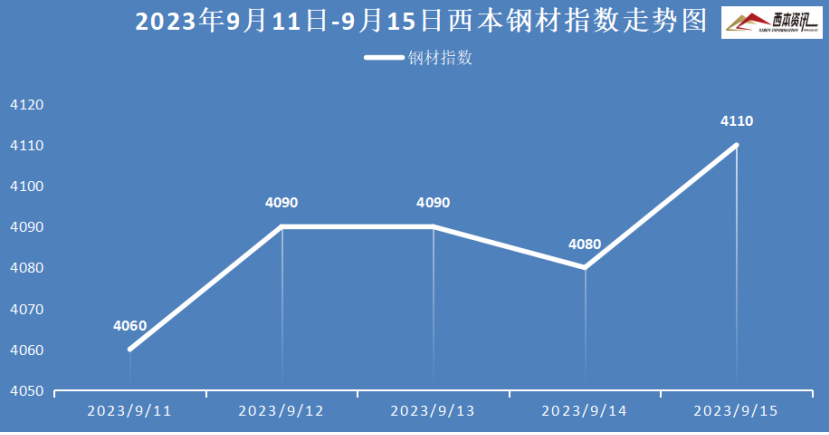

1、西本钢材指数

本周国内建筑钢价格震荡上涨,截至9月15日,西本指数报在4110,较上周五上涨40。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情震荡上涨,周初,受盘面震荡走高,以及终端补库需求下,市场情绪好转,报价小幅上涨。周中,期螺盘面反复试探,市场成交偏弱,商家谨慎报价松动。临近周末,受央行再度降准,盘面跳开上涨,钢价再度小幅探涨。截止发稿,市场螺纹主要库存33.97万吨,周环比下降2.28万吨。预计,下周上海建材行情震荡偏强运行。

杭州市场:本周杭州建材行情整体上涨,受期货盘面震荡走高,宏观政策利好,周边钢企小幅抬涨,市场情绪尚可,但阴雨连绵不断,终端采购有限,市场操作相对谨慎。另悉,9月16日至10月9日,绕城高速普通货车禁止通行,期间市内运输基本停止。此外,亚运会期间,绕城高速内施工停止,城外施工也受到一定影响。预计,下周杭州建材行情震荡整理为主。

北京市场:本周北京市场现货价格震荡偏强,较上周累涨60元/吨。周初,受期螺反弹提振,上游到货量减少,现货止跌反弹。周中,市场情绪降温,商家出货为主,现货价格小幅波动,周四至周五,盘面再度走强,钢价再次小幅拉涨。截止发稿,市场主要库存49.5万吨,周环比下降3.5万吨。预计,下周北京建材市场震荡偏强为主。

二、成本分析

1、本周钢厂调价

2、原材料

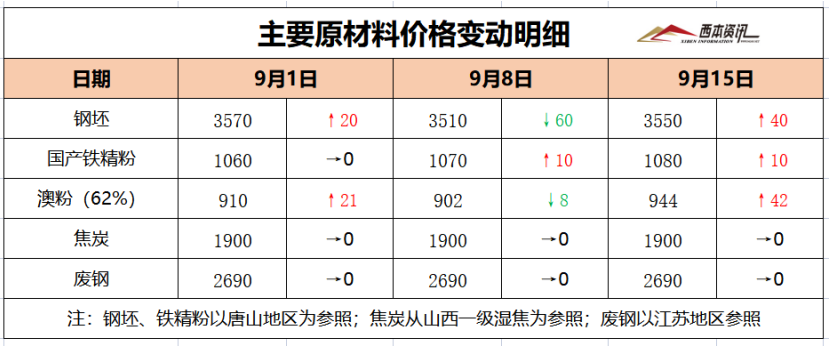

本周国内主要原料稳中偏强,其中,进口矿价小幅上涨,钢坯市场震荡上涨,国产矿稳中趋强,焦炭价格持稳为主,废钢行情以稳为主,分品种来看:

钢坯市场:本周国内钢坯价格震荡上涨,截止发稿,唐山普方坯含税价报3550元/吨,环比上涨40元/吨。上半周,受期螺低位回升,轧钢企业逢低补库,市场交投顺畅,坯料厂商报价小幅上涨。下半周,先受期货盘面下挫,下游采购节奏放缓,坯料报价一度下跌,随着宏观政策利好,盘面再度走强,市场报价止跌回涨。预计,下周国内钢坯行情震荡偏强运行。

焦煤市场:本周国内焦煤延续偏强运行,主产地山西、陕西前期停产煤矿逐步复工,供应量有所好转,但受市场氛围及双焦盘面驱动,带动焦煤价格继续上涨50-100元/吨。然而下游焦企提涨未果,亏损加剧影响,高价煤种出货相对放缓。基于,下游焦企亏损面加大,生产积极性受损,预计,下周国内焦煤市场高位震荡整理为主。

焦炭市场:本周国内焦炭行情持稳运行,部分焦企提涨100-110元/吨。随着原料煤大幅拉涨,焦企亏损面加大,部分焦企增加检修安排,但整体供应仍维持较高水平。由于焦炭供应面逐步趋紧,部分焦企惜售待涨情绪增加,下游钢企到货量略有下滑。考虑,当前焦企亏损严重,有进一步减产预期,预计,下周国内焦炭市场稳中偏强运行。

废钢市场:本周国内废钢市场震荡偏强运行,其中,华东地区主导钢企收废价维持平稳,到货情况相对稳定,周边中小及短流程钢企拉涨吸货,涨幅10-20元/吨;华北地区收废价止跌反弹,涨幅在20元/吨左右;西南地区前期废钢价格偏低,本周有补涨迹象,累计涨幅50元/吨左右。考虑,当前钢价稳中偏强,钢厂生产积极性不减,预计,下周国内废钢市场稳中偏强运行。

铁矿市场:本周进口矿价格小幅上涨,截止发稿,青岛港61.5%PB粉报价944元/吨,环比上涨42元/吨;港口方面,主要港口矿石库存11867万吨,环比下降2万吨。部分国内矿恢复生产,精粉资源有所恢复,受矿石盘面上涨影响,报价稳中偏强。钢厂询盘尚可,日均疏港量增加,多数钢企按需补库为主,成交多以中低主流粉块矿为主。预计,下周进口矿行情震荡偏强运行。

三、供给和需求分析

钢厂生产情况来看,中钢协数据显示,2023年9月上旬,重点统计钢铁企业共生产粗钢2158.79万吨、生铁1984.02万吨、钢材2045.91万吨。其中粗钢日产215.88万吨,环比增长5.53%;生铁日产198.40万吨,环比增长5.75%,;钢材日产204.59万吨,环比下降6.69%。

钢企库存来看,2023年9月上旬,重点统计钢铁企业钢材库存量1580.33万吨,比上一旬增加107.88万吨、增长7.33%;比上月同旬减少24.84万吨、下降1.55%;比去年底增加272.89万吨、增长 20.87%;比去年同旬减少126.12万吨、下降7.39%。

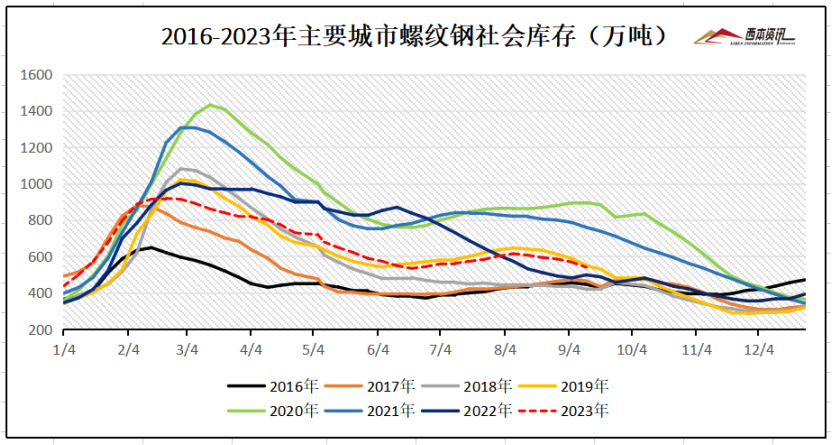

社会库存来看,全国主要样本城市螺纹钢累计库存539.39万吨,周环比下降28.22万吨;线材累计库存77.64万吨,周环比下降3.81万吨;五大钢材品种累计库存1153.59万吨,周环比下降34.83万吨。据西本跟踪数据显示,社会主要品种库存连续五周下降。

终端需求来看,据钢小二平台周均值数据显示,9月15日全国工程需求量周均值为82142吨,环比周均值上涨11.38%。其中上海周均值29947吨,环比周均值增加;广州4147吨,环比周均值下降;杭州3077吨,环比周均值下降。工程需求PMI为32,需求较差。

四、宏观信息

1、央行下调金融机构存款准备金率

当前,我国经济运行持续恢复,内生动力持续增强,社会预期持续改善。为巩固经济回升向好基础,保持流动性合理充裕,中国人民银行决定于2023年9月15日下调金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.4%。

2、全国已有8城全面取消商品房限购

日前,济南、青岛、南京等核心二线城市全面取消限购政策,根据诸葛数据研究中心不完全统计,截至9月11日,已有8个城市全面取消商品房限购政策,包括东莞、佛山、沈阳、嘉兴、大连等。其预计,接下来如杭州、苏州、成都、武汉等其他二线城市,也可能跟进全面解除限购。

3、企业票据逾期中,房地产业仍是“重灾区”

上海票据交易所数据显示,截至2023年7月31日,2851家商票承兑人出现违约,半年内增加了1297家。逾期的商票承兑人中,房地产项目公司数量达1593个,对应房企主体数量为237家,环比增长18.5%;银行及分行支行有271家,占比接近十分之一,环比6月猛增238家。

4、前8月铁路运输业固定资产投资4320亿

国铁集团最新数据显示,前8个月,全国铁路固定资产投资、旅客发送量、货物发送量三大指标稳步增长。1—8月份,全国铁路完成固定资产投资4320亿元,同比增长7.2%,现代化铁路基础设施体系加快构建,一批“十四五”规划纲要确定的重点项目建设取得新进展。

5、8月汽车产销分别完成257.5万辆和258.2万辆

中汽协数据显示,8月,汽车产销分别完成257.5万辆和258.2万辆,环比分别增长7.2%和8.2%,同比分别增长7.5%和8.4%。1-8月,汽车产销分别完成1822.5万辆和1821万辆,同比分别增长7.4%和8%,生产增速较1-7月持平,销售增速较1-7月回落0.1个百分点。中国8月份汽车出口40.8万辆,同比增长32.1%。

五、综合观点

北方秋高气爽愈加明显,南方多省市连降阴雨,表观需求增幅有限,资源延续小幅降库,期螺盘面震荡走强,市场情绪尚可,钢价呈现“波浪式”上涨态势。下周国内钢市如何演绎?具体情况来看,供应端:高炉开工率84.07%,周环比下降0.32%,粗钢产量同比增加。需求端:基建施工进入旺季,重大工程加快进度,房地产采购需求偏弱。政策端:央行下调存款利率,楼市政策持续优化,城中村项目纳入专项债支持范围。综合来看,终端采购不及往年,市场操作保持谨慎,但钢材成本存有支撑,稳增长政策密集出台,以及传统消费旺季等,基于此,我们对下周市场行情持谨慎乐观评价——红色预警,具体来说,西本钢材指数下周将在4070-4170元区间运行。

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-069月6日西本钢材价格指数走势预警报告

· 2024-08-238月23日西本钢材价格指数走势预警报告

· 2024-08-168月16日西本钢材价格指数走势预警报告

· 2024-08-098月9日西本钢材价格指数走势预警报告

· 2024-08-028月2日西本钢材价格指数走势预警报告

· 2024-07-197月19日西本钢材价格指数走势预警报告

· 2024-07-127月12日西本钢材价格指数走势预警报告

· 2024-07-057月5日西本钢材价格指数走势预警报告